美联储降息:一场全球经济的豪赌今晚,美联储即将公布最新利率政策,市场几乎笃定降

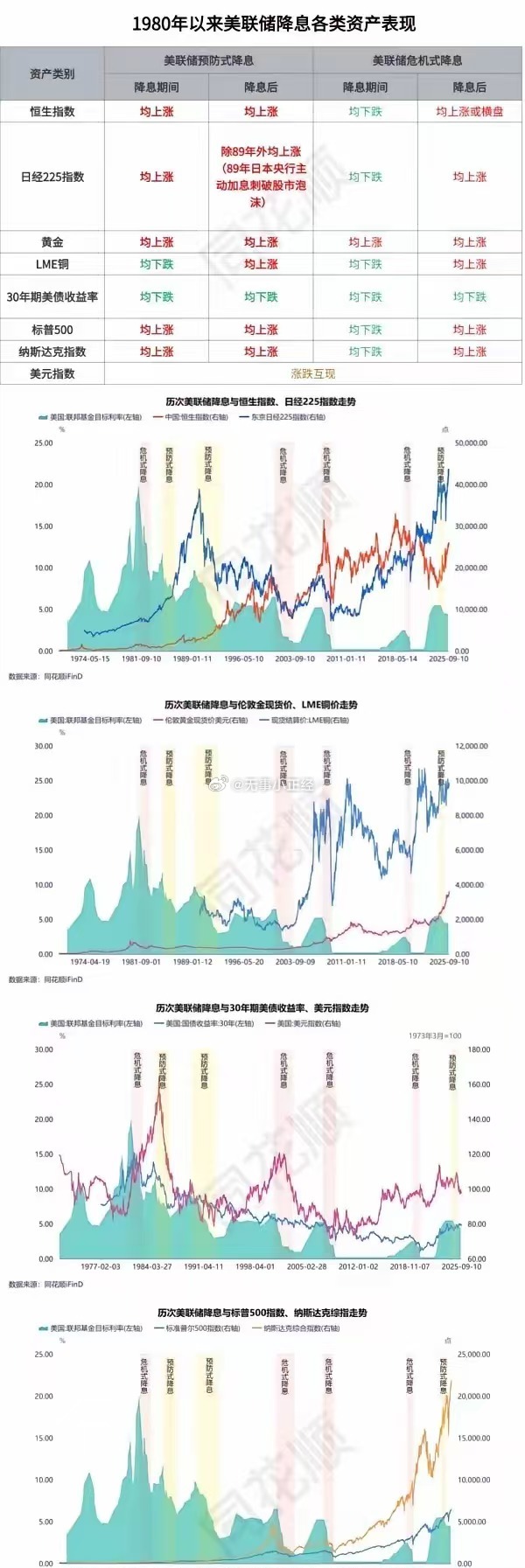

美联储降息:一场全球经济的豪赌今晚,美联储即将公布最新利率政策,市场几乎笃定降息会来临,甚至有人期待能直接降50个基点。这看似简单的利率调整,背后却隐藏着巨大的经济和政治博弈,以及全球经济的潜在危机。美国降息,表面上是本土产业资本与国际金融资本的较量,特朗普对鲍威尔的施压也不过是这场斗争的表象。但真正的问题是,降息的代价由谁来承担?如果美国自己承担,美股美债可能面临崩盘的风险。长期以来,美国股市在低利率环境下不断膨胀,积累了巨大的泡沫。一旦利率调整引发市场恐慌,泡沫破裂,后果不堪设想。美债同样面临困境,作为全球最重要的债券市场之一,美债的崩盘将引发全球金融市场的连锁反应,甚至可能将世界拖入大萧条。为了避免这种最坏的情况,美国希望外部有人来承担代价。从金融层面看,就是其他国家要配合美国,为其降息创造软着陆的条件,确保美股美债不崩盘,让美国基础利率顺利降到3%红线以下。美国过去的货币政策调整,已经让世界吃尽苦头。自2022年3月至2023年7月,美联储进行了40年来最激进的加息,累计加息525个基点。这一行为导致全球美元回流美国,许多经济体外汇短缺,资产价格暴跌。新兴市场更是连续5个月遭遇投资组合资金净流出,总额超390亿美元。同时,美元升值使得其他经济体货币贬值,外债偿付能力减弱,新兴市场和低收入国家债务问题愈发严重。如今,美国又准备降息,一旦降息落地,资金可能会流向全球,再次收割其他国家廉价资产。在全球经济高度关联的今天,美国这种以邻为壑的货币政策是极其不负责任的。美元作为国际储备货币和主要结算货币,美国的货币政策调整本应考虑全球经济稳定,但现实却是美国只顾及自身利益,将危机转嫁给其他国家。对于其他国家而言,面对美国可能的降息,必须保持清醒的头脑和独立的判断。一方面,要加强金融监管,防止资金大进大出对本国金融市场造成冲击;另一方面,应积极推动经济结构调整和改革,增强自身经济的韧性和抗风险能力。此外,国际社会也应加强合作,共同应对美国货币政策带来的外溢效应,推动国际货币体系的改革,降低对美元的过度依赖,建立更加公平、稳定的国际金融秩序,不能任由美国将全球经济玩弄于股掌之间,成为其转嫁危机的牺牲品。